蚂蚁IPO发行方案出炉,打新规模将超200亿元

塑联官方账号

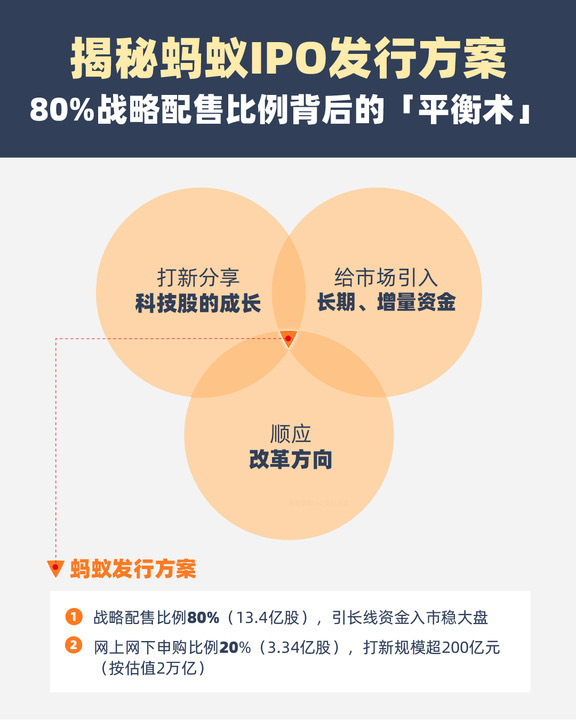

塑联官方账号10月21日,科创板IPO获证监会同意注册后,蚂蚁集团更新招股意向书并公布上市发行计划。据了解,蚂蚁设置了较高的战配比例以稳定市场:战略配售股票数占初始发行量的80%,约13.4亿股。

此外,为普惠更多投资者,除战略配售外,在绿鞋机制实施前,按市场对蚂蚁最新估值,预计蚂蚁集团打新规模将超200亿元。

战略配售比例达80%

据A股发行安排,蚂蚁集团将分别在A股和H股发行不超过16.7亿股的新股,合计不超过发行后(绿鞋前)总股本的11%。其中,在A股的初始战略配售股票数13.4亿股,占A股初始发行量80%,创科创板历史纪录。

可以看到,蚂蚁集团提高了战略配售比例。业内人士称,主要考虑了市场“承重”能力,同时也让更多普通投资者分享蚂蚁集团红利。实际上,在美股、港股等市场上,机构投资者大比例认购优质标的新股属于标配操作。例如,阿里巴巴2014年在美国上市以及2019年在港股二次上市之时,机构配售比例均为90%;小米和京东在港股上市时,机构配售比例则在95%。在A股市场,京沪高铁、中国广核和中芯国际等初始战略配售占比也均为50%。

据知情人士称,中投公司和中国社保基金已确定参与A股战略投资;国际机构投资者还包括新加坡淡马锡、新加坡政府投资公司、阿布扎比投资局、沙特公共投资基金等全球顶级主权财富基金。而在战略配售限售期方面,根据发行方案,包括阿里集团、全球六大主权基金在内的战略投资者,需承诺本次配售的股票中,50%股份限售期限为12个月,50%股份限售期限为24个月。

事实上,科创板战略配售门槛较高,对投资者资质、资金储备、限售期等方面均设有要求。敢于引入更多长线投资者,反映出蚂蚁的自信;上述限制条件考验下,全球机构投资者仍争相瞄准蚂蚁,则验证了投资者充分认可蚂蚁的发展潜力。战略配售并非单向选择,它是标的与市场之间的双向选择。

随着蚂蚁集团这只千亿美元超级独角兽的归来,A股市场会吸引更多的中国公司回归,吸引更多的高科技公司选择A股。

打新规模超200亿元

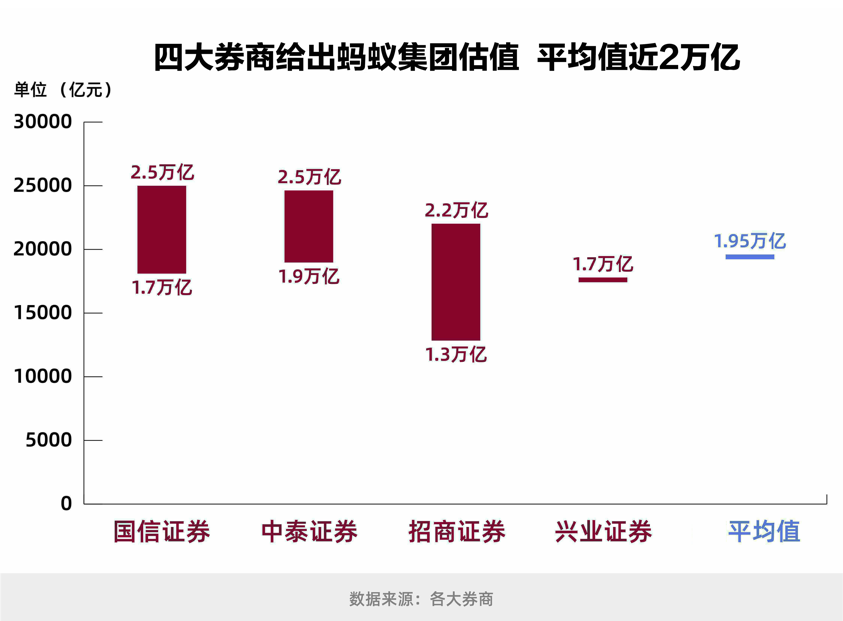

作为如此体量的一家公司,A股是否会承压较大?业内人士表示,对比其他热门股的上市情况:2009年,中国建筑最终A股募资超500亿元;2010年,农业银行最终A股募资额超过685亿元;2019年,中芯国际科创板募资额高达532亿元;2020年,京沪高铁IPO募资超300亿元……蚂蚁披露的A股打新规模绝对值属于正常范围。

根据发行方案,此次蚂蚁集团IPO在战略配售和港股份额以外,在回拨机制启动前和“绿鞋”启动前,市场投资者可分享网上网下3.34亿股的申购份额,按目前市场对蚂蚁集团2万亿元估值计算,打新规模超过200亿元。

此外,若认购情况火爆,触发回拨机制和“绿鞋”机制的启动,市场投资者还可分享更大份额,若A股超额配售权全额行使,则A股发行总股数将扩大至19.2亿股以内。

此前,蚂蚁集团的战略配售也让普通投资者“分一杯羹”。作为蚂蚁战略配售方案的一部分,蚂蚁集团联合五家基金公司发行了5只配售蚂蚁股票、“一元起投”的创新未来基金,受到市场热捧,并于10月8日晚全部售罄,累计超千万人认购。

来源:中国证券报,如侵删